いわゆる非接触決済サービスについて、鉄道各社でFelica系ICカード決済ではなくクレジットカードのタッチ決済を導入する動きが出てきております。筆者はFelica系の代表格であるSuicaのユーザーですが、先日、伊豆箱根鉄道駿豆線に乗車する機会があり、同線に導入されたクレジットカードタッチ決済を試してみました。

使用したのはJRE BANKのキャッシュカード。これにはJCBのデビットカード機能が付いていて、タッチ決済に対応しています。

駿豆線の各駅の改札口にはタッチ決済用の端末が備えられていて(少々判りにくいところにあったりします)、そこへタッチするとワンテンポ遅れて反応音が鳴ります。この「ワンテンポ遅れて」というところが「都市圏の巨大な旅客流動にはタッチ決済では対応できないのでは?」という各方面からの懸念事項になっているわけです。しかし、地方鉄道の旅客数で、旅客の大多数がタッチ決済を使うわけでもなく、しかも混雑する改札ゲートを避けたところに端末を設けている限りでは、その点はあまり問題にならないように思われます。

タッチは、乗車駅と降車駅の2箇所で行います。降車駅でのタッチで決済額が確定するわけですが、では、乗車駅の情報がどのように取り扱われているのか? 運賃計算はどのように行っているのか、そういった実装面は正直なところ判りません。また、一般ピープルがそれを気にする必要はないのでしょう。

ただし…当Blogの主題である家計簿アプリによる家計管理においては、少々問題がありそうなところが見えてきました。

JRE BANKに付帯するJCBデビットカード機能は、実は即時引落しではなく、その翌日に銀行口座(この場合は当然JRE BANK)から引き落とされるのです。つまり、利用日の認識が1日ズレてしまう…! これは「デビットカードだから」こうなるのであって、クレジットカードであれば利用日は正しく認識されるのであろうとは思いますが…

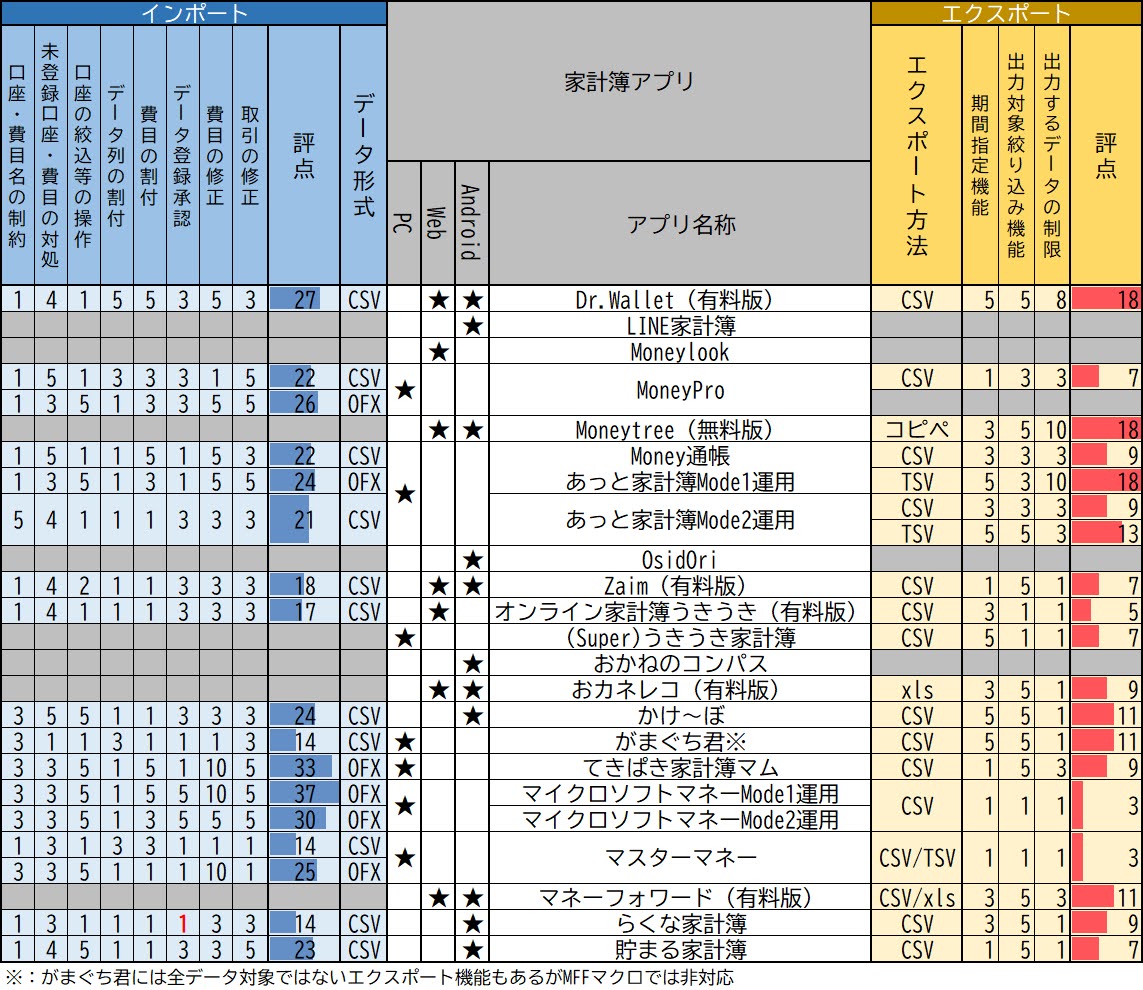

しかも、Suicaであれば、交通系ICカードとして乗車駅(入場駅)と降車駅(出場駅)の名称が利用履歴に記録されます。この情報は、例えばマネーフォワードMEでは、モバイルSuicaとの連携機能およびSuicaカードの履歴読み取り機能で自分の家計簿データとして取り込むことができますが、残念ながらクレジットカード会社のタッチ決済では、このような情報はユーザーには提供されないようです。

マネーフォワードMEでJRE BANKの明細履歴を取り込むと、「JCBデビット A*******」(*は数字)という無意味な文字列と決済額のみが、利用日の1日後の日付で取り込まれます。筆者としては、その明細のメモ欄に、本当の日付と、取引の内容(乗車区間等)を手入力しなければなりません。費目の認識も、いちいち思い出して指定することになります。今回、試してみたのは1回だけで、1日に何回もタッチ決済を利用した場合にどのようになるのか、は、まだ調べていませんが…

このように、新しいサービスが導入されたときは、当Blogとしては家計管理が楽になる方向の進化であるのかどうかに注目するものの、たいていの場合は残念な調査結果になります。そして、将来にそれが改善される可能性は非常に薄い。このあたり、なんとかならないものか…と常に思うのであります。